前回は、災害保険の実態について事例を交えてご紹介しました。

地震や台風などの自然災害は、いつ起こるかわからない心配事の一つです。

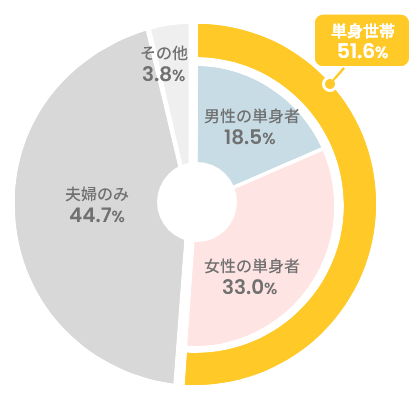

一方、日本では少子高齢化によって「超高齢社会」が到来する等、高齢者の割合が増加しています。なかでも深刻なのが「高齢単身世帯」の増加です。

2000年以降、生涯未婚率は大きく上昇し、また、平均寿命が男女差6年と言われている中、お一人で生活される高齢者は、今後、益々増えていくであろうと言われています。

もし、お一人で暮らしている地域で自然災害が発生したら…。

災害発生時は周囲の助けを得られにくく、何事もご自分で対処しなければなりません。

「現在、親御さんが一人暮らし」の方はもちろん、そうではない方は「将来、ご自分が一人暮らしになってしまったら?」と考えながら、読み進めて頂ければ幸いです。

この記事の目次

あなたも『一人暮らし』予備軍?

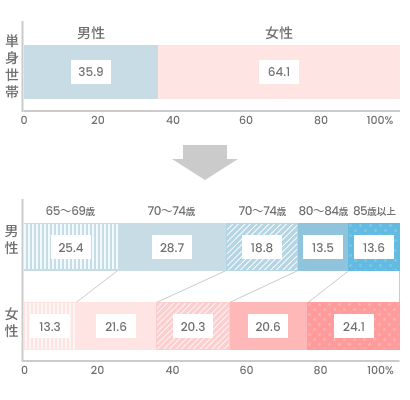

「高齢者の一人暮らし」は65歳以上の人口の約19%を占め、男女合わせて630万人になります。統計上では、65歳以上の男性の8人に1人、女性の5人に1人が「一人暮らし」です。そして、この人数は今後も増えると予想されています。

※「その他」の世帯には、「親と未婚の子のみの世帯」及び「三世代世帯」を含む

※「その他」の世帯には、「親と未婚の子のみの世帯」及び「三世代世帯」を含む

※厚生労働省「2022(令和4)年 国民生活基礎調査の概況」より

災害はいつ起こるかわからない

「まさか元日に…」

2024(令和6)年1月1日、「能登半島地震」が発生した際に誰もが思い浮かべた言葉ではないでしょうか。

災害は、わたしたちの都合などお構いなしに起こります。

保険は災害だけではない様々なリスクから身を守る方法の一つです。

自然災害に対処するための保険としては、『火災保険』と『地震保険』があります。

まずは、その概要をまとめてみました。

| 火災保険 | 地震保険 |

|---|---|

| 建物や家財の被害に備える保険です。 火災だけでなく、風災、水害等の自然災害や盗難・破損事故などの日常の災害にも対応できます。 |

地震や噴火、津波を原因とする火災や建物の損壊、埋没、消失による損害を補償するための保険です。 火災保険とセットではないと契約できません。 |

台風保険って、あるの? 火災保険の基本的な考え方

近年、台風による被害が大きくなっている印象があります。

台風の発生回数は、以前とそう変わらないそうですが、温暖化の影響で勢力を維持したまま日本列島を直撃していると言われています。

確かに「強い台風が上陸」というニュースは、よく聞くようになりました。

ならば、「台風保険」ってあるの? そう考える方も多いのではないしょうか。

でも、「台風保険」というものはありません。

台風の場合は、「火災保険」が適用されるのです。

被災の状況により、火災保険の補償項目の適用で保険金が請求できるのです。

火災保険に補償付与される被災内容

| 被災内容 | 風災補償 | 水災補償 | 落雷補償 |

|---|---|---|---|

| 台風、突風、竜巻、暴風雨 | 〇 | 〇 | 〇 |

| 豪雨、洪水、土砂崩れ、高潮、落石、融雪洪水 | ー | 〇 | ー |

| 落雷による損額(火災も含む) | 〇 | 〇 | 〇 |

例えば、台風で窓が破損し、そこから風雨によってテレビやパソコンの家電製品が壊れる、家具が風で倒れて破損した等のケースでは「風災」として認められる場合があります。

また、台風による大雨で土砂崩れが発生、住宅が巻き込まれた場合には、その損害や程度にもよりますが「水災」として補償されます。

落雷は台風が直接的な原因ではない場合であっても、「落雷」による災害として補償されます。

なお、落雷は火災保険の基本的な補償の一つとして含まれているのが一般的です。

地震保険はどこまで補償されるの?

次は、地震保険です。

日本では、いつどこで地震が発生してもおかしくはありません。

「地震で家を失ったら…。」そんな時の補償が「地震保険」です。

地震保険は、「地震・噴火・津波を原因とする、火災・損壊・埋没・消失による損害を補償する保険」です。

ただし、保険の目的としては『被災後の生活再建』です。

地震保険の保険金だけで、必ずしも元通りに建物が再建できるわけではないことをご理解ください。

地震保険の特徴

- 火災保険とセットでしか加入できない

- 保険金額は住宅の火災保険の30~50%が上限

- 地震、噴火、津波による損害に対応

なお、地震保険の補償対象は「居住用の建物」と「家財」です。

「居住用の建物」ですから、事務所や工場等の建物は対象にはなりません。

また、「家財」では物置や車庫は対象になります。家具や食器類、寝具、衣類も「家財」に含まれます。

ただし、「家財」全てが対象となる訳ではありません。

例えば、下記のものは補償対象にはなりません。

対象とならないもの

- 自動車、オートバイ(原動機付自転車を除く)

- 貴金属、絵画や彫刻などの美術品

- 通貨、有価証券、印紙

- 証書、帳簿書類

《地震保険創設の経緯》

「地震保険」は、1964(昭和39)年に発生した新潟地震を機に、地震による被災者の生活安定に寄与することを目的として、1966(昭和41)年に創設されました。

それまでも災害を補填する保険としては、「火災保険」がありましたが、火災保険では、地震や噴火、津波による火災や損壊などは対象となっていませんでした。

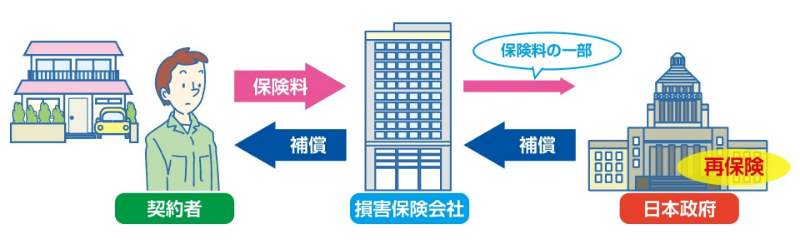

大地震発生時には多額の保険金の支払いが発生するため、民間の損害保険会社だけでそれを引き受けることは困難なためです。

そこで、民間の損害保険会社の負担を超えるリスクを、再保険によって政府が分担して引き受ける「官民共同の保険」として、地震保険制度が作られたのです。

※「政府広報オンライン」より

https://www.gov-online.go.jp/useful/article/201701/2.html

地震保険:「保険金=実際の修理費」ではない

地震保険には、「認定基準」というものがあります。

「認定基準」は、建物の損害の程度に応じて、大きく「全損」・「半損(※)」・「一部損」に分けられ、契約金額の一定割合を定額で払うという仕組みです。((※)「半損」には「大半損」と「小半損」があります。)

そのため、地震保険の対象となる損害が発生した場合であっても、常に保険金が支払われる訳ではないのです。

※地震保険で支払われる保険金について(一般社団法人日本損害保険協会HPより)

https://www.sonpo.or.jp/news/shizen/2011quake/hokenkin.html

地震保険の落とし穴

先に地震保険の目的は『被災後の生活再建』と申し上げました。 そのため、地震保険の保険金だけで元通りに建物が再建できるという仕組みではありません。

ここでは、「地震保険の落とし穴」として、よくトラブルになるケースをご紹介します。

① 損害の「認定基準」

地震保険の認定は、細かく分類すると「全損」・「大半損」・「小半損」・「一部損」の4段階に分けられます。

そのため、被災された方が感じた損害状況と上記の基準とに齟齬が生じるケースが散見されます。「保険金額が少なかった」と感じるのは、このためです。

また、保険会社の担当者による査定(その要した時間も含む)についても差があります。

「実際よりも(損害が)少なく見積もられていた。」という事例も多く存在します。

② 地震保険の「免責金額」

「免責金額」とは、損害の一定金額部分を契約者等が自己負担するもので、保険の契約時に設定される金額のことです。

地震による損害が、免責金額以下の場合では保険金が支払われません。

そのため、「保険金が少ない」という事態になるのです。

この免責金額という仕組みは、「契約者等への保険料負担の軽減」、「少額の損害に対する保険会社の損害調査等の事務負担の軽減」、そして「契約者等のモラルハザード(※)の抑止」などが理由です。

なお、免責金額は、保険会社によって設定額が異なります。

実家が加入(もちろん、ご自身が加入している保険も含みます)されている保険会社へ、あらかじめ内容の確認をしておいた方が良いでしょう。

「正しい知識」を持つことが重要

前回のコラムのように、「思ったより保険金を受取れなかった。」と感じる方は少なくありません。

その多くが「補償内容を正しく理解していない」・「過小な保険金額の設定していた」

そのような事にならないためには、事前に正しい知識をもち、まめに現状をチェックする作業が必要だと思います。

皆様方の不安解消の一助となれば幸甚です。

執筆者プロフィール

-

ファイナンシャルプランナー

伊藤 博淳 (いとう ひろただ)

大手金融機関在職中に法人および個人営業に携わり、2012年から独立系ファイナンシャル・アドバイザー(IFA)として活動後、2020年FBC株式会社を設立。ご相談時は「親身な姿勢」と「分かり易い言葉で接する」ことを心掛けています。