前回は、「iDeCo」を「一時金」で受取った場合の「税金」について解説しました。

今回は、「年金」で受取った場合の「税金」について解説します。

本コラムでは何度かお話していますが、「iDeCo」や企業型確定拠出年金(企業型DC)は、年金制度のいわゆる「3階部分」です。

「年金」としての受取り方法は、老後の長期的な所得保障という本来の機能に沿うとも言われ、昨今は徐々にではありますが増加しています。

また、今回は、前回までにお伝えできなかった「障害給付金」と「死亡一時金」についても併せて解説します。

最後までお付き合いください。

年金における税制上の取扱い

「年金」には税金がかかります。

皆さんの中には、「えっ」と思われる方もいらっしゃるでしょう。

65歳から受取る公的年金(「老齢基礎年金」や「老齢厚生年金」)は「雑所得」として扱われ、所得税の対象となります。

所得税法では、その所得の種類によって税金が課され、例えば給与は「給与所得」、土地や建物などの不動産を売却した場合は「不動産所得」等、その所得の性質によって分類されています。そして、そのどれにも当てはまらない所得を「雑所得」といいます。

「iDeCo」を年金で受取る場合も公的年金と同様に「雑所得」として扱われます。

また、年金で受取る場合、「公的年金等控除」によって所得税負担が軽減されます。

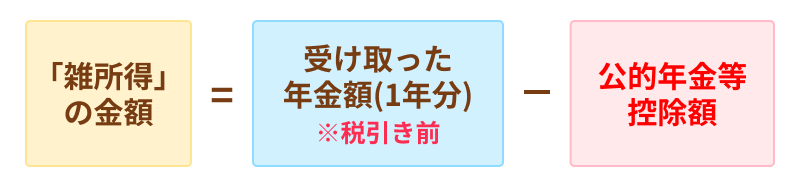

1年間に受け取った年金の合計額から「公的年金等控除額」を差し引いた額を「雑所得」として扱うこととしているためです。

《雑所得の計算式》

公的年金等控除額

| 年金を受け取る 人の年齢 |

公的年金等の収入金額 | 公的年金等控除額 |

|---|---|---|

| 65歳未満 | 130万円未満 | 60万円 |

| 130万円以上〜410万円未満 | 年金収入×25%+27.5万円 | |

| 410万円以上〜770万円未満 | 年金収入×15%+68.5万円 | |

| 770万円以上〜1,000万円未満 | 年金収入×5%+145.5万円 | |

| 1,000万円以上 | 195.5万円 | |

| 65歳以上 | 330万円未満 | 110万円 |

| 330万円以上〜410万円未満 | 年金収入×25%+27.5万円 | |

| 410万円以上〜770万円未満 | 年金収入×15%+68.5万円 | |

| 770万円以上〜1,000万円未満 | 年金収入×5%+145.5万円 | |

| 1,000万円以上 | 195.5万円 |

※上記は受取時の合計所得金額が1,000万円以下の場合の公的年金等控除額です。

1,000万円以上の場合は異なりますので、国税庁のホームページ等でご確認ください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm

なお、年金で受取る場合、「所得税」は源泉徴収(年金額から差し引くこと)されたうえで振り込まれます。

源泉徴収とは、給与や報酬などを支払うときに「所得税」や「住民税」を差し引いて納付する制度のことです。

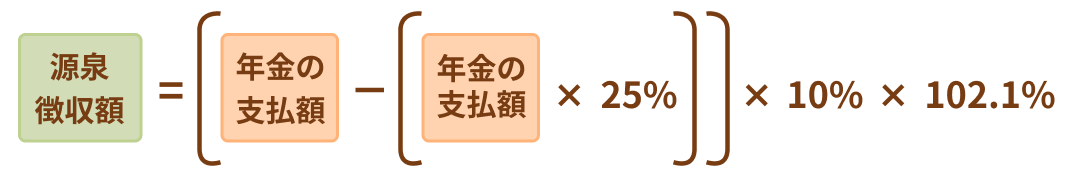

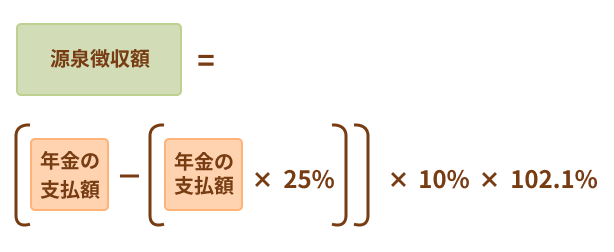

また、その金額は下記の計算式で算出されます。

《源泉徴収額の計算式》

ただし、源泉徴収額は確定した税額ではありません。

そのため、その翌年には他の所得と併せて確定申告をする必要があります。

そして、その確定申告によって過不足を精算します。

時折、「年金額が一定額を超えると確定申告が必要です。」と言われるのは、そのためです

なお、年金を受け取った翌年度から「住民税」が課税されます。

また、「国民健康保険料」や「介護保険料」の計算対象になりますので、年金で受取ると、両者の保険料が高くなる可能性もあります。

その点は充分ご考慮ください。

年金の「非課税枠」は有効な手段

前述のとおり、年金で受取る場合は、その年齢によって「公的年金控除額」の「非課税枠」が変化します。

例えば、65歳未満で年金額が130万円未満の場合は60万円となりますが、65歳以上は330万円未満の場合は110万円です。

また、所得税には基礎控除額:58万円(2025(令和7)年~)があり、65歳以上の方は、その基礎控除額を合わせると168万円までは所得税がかかりません。

節税という意味ではありませんが、このような「非課税枠」を利用して年金で受取るのか、それとも、一時金とするかの判断材料にはなります。

ただ、年金額が増えると「国民健康保険料」や「介護保険料」が増額する可能性があることは前述したとおりです。税制面の“ソン・トク”ばかりに目を向けずにご自身の老後のライフプランをしっかり構築したうえで、総合的に判断することが大切と考えます。

一時金と年金 受け取り方 まとめ

| 一時金 | 年金 | |

|---|---|---|

| 所得区分 | 退職所得 | 雑所得 |

| 税制優遇措置 | 退職所得控除 | 公的年金等控除 |

| 社会保険料 | かからない | 国民健康保険料・介護保険料等の

計算対象になる 国民健康保険料・介護保険料等の

計算対象になる |

※「所得税」および「住民税」等の詳細な内容を確認したい場合は、最寄りの税務署または市区町村窓口、ご加入の金融機関等にお問い合わせください。

「障害給付金」と「死亡一時金」

最後に「障害給付金」と「死亡一時金」について触れておきます。

両者は、60歳を待たずに受取ることができる給付金です。

障害給付金

加入者または加入者であった者(運用指図者含む)が、障害認定日から75歳に達する日の前日までの間において、その障害の状態が政令で定める程度の障害に該当する状態になった時に「請求」することができます。

政令で定める程度の障害とは、以下のような障害が該当します。

- ・障害基礎年金(1級・2級)の受給者

- ・身体障害者手帳(1級~3級)の交付を受けた者

- ・療育手帳(重度の者に限る)の交付を受けた者

- ・精神保健福祉手帳(1級及び2級の者に限る)の交付を受けた者

なお、「iDeCo」の障害給付金に金額の割増しはなく、個人別管理資産(※)が無くなったとき、または死亡したときに終了します。

(※)個人別管理資産…「iDeCo」等の確定拠出年金加入者および運用指図者が積立・運用する資産のこと。

企業年金連合会HP参照 https://www.pfa.or.jp/yogoshu/ko/ko18.html

(※)個人別管理資産…「iDeCo」等の確定拠出年金加入者および運用指図者が積立・運用する資産のこと。企業年金連合会HP参照 https://www.pfa.or.jp/yogoshu/ko/ko18.html

死亡一時金

「iDeCo」の資産を受取る前、あるいは年金の受給中に死亡した場合は、その遺族に対して「死亡一時金」が支払われます。

死亡一時金の額は、加入中に死亡した時点での元利合計、年金受給中に死亡した場合は、その残額となります。死亡した場合はすべて一時金支給となります。

| 障害給付金 | 死亡一時金 | |

|---|---|---|

| どんな時に? | 高度障害者になった場合 | 死亡した場合 |

| どんな方法で? | 年金 / 一時金 | 一時金 |

| 誰に? | 本人 | 遺族 |

※詳しくはご加入の金融機関へお問い合わせください。

最後はご自身のライフプランで決定を

これまで3回にわたり、「iDeCo」の受取り方法について解説してきました。

今回、ご紹介した「年金」で受取る方法は、その制度設計の面から言えば、理想形であるとは思います。

ただ、「年金」を選んだ場合は、国民健康保険や介護保険との兼ね合いがあります。

所得が増えれば、国民健康保険や医療費の自己負担額の増加へつながります。

それでも、「年金」で受取る方法は管理しやすく、また、無駄遣いを防ぐことができるという側面もあります。

皆さんは、どんな受取り方法が最適とお考えでしょうか?

いざ、受取るとなった際に慌てないよう、ご自身のライフプランをしっかり決め、そのうえでご判断いただきたいと思います。

執筆者プロフィール

-

社会保険労務士

原田 英太郎(はらだ えいたろう)

大手生命保険会社勤務を経て2019年社会保険労務士資格を取得。翌年、事務所開業と同時に人材育成会社・(有)グッドフォーチューンの運営にあたる。現在、労務問題を中心としたコンサルティング活動に従事。仁と義を尊ぶ。

- 次回予告 -

20代から始めるiDeCo

~長期投資の意義~

次回、くらしすとEYEの年金とお金シリーズ【第13回】では、

"20代から始めるiDeCo ~長期投資の意義~"

を更新予定でございます。

くらしすとEYE(家計)は「毎月25日」に更新を行います。

メールで更新をお受け取りご希望の方は、

「更新メールサービス」よりご登録お願いいたします。