これまで「iDeCo」について、仕組み、運用、受取り方、税金等広範囲にわたり紹介してまいりました。

「iDeCo」の解説も今回が最終回です。

そこで、今回はこれからの世代である20~30代の方向けに「iDeCo」に関する長期投資の意義について解説いたします。

本コラムの読者には、将来に強い危機感を持っている方が大勢いらっしゃると思います。

そのような方の一助になれれば幸いです。

最後までお付き合いください。

この記事の目次

「iDeCo」の加入者が増えているワケ

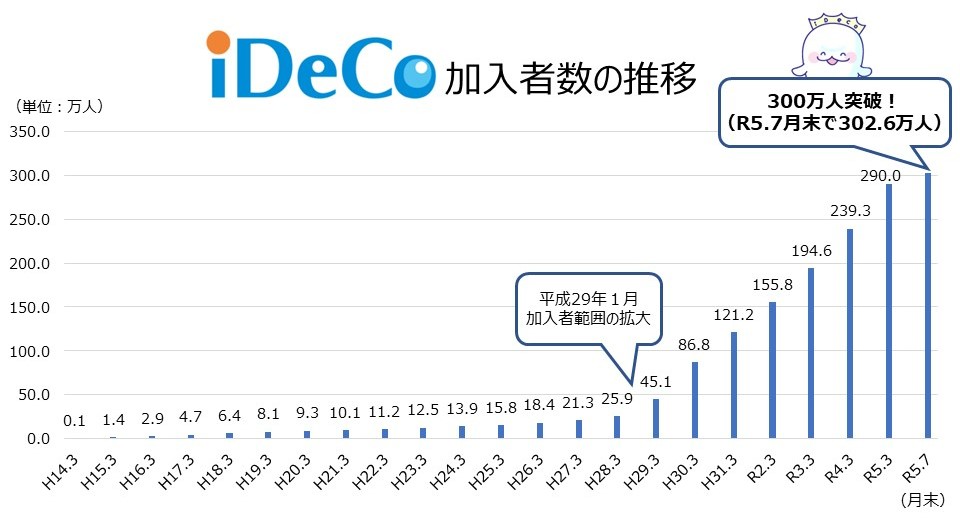

「iDeCo」の加入者は、2017(平成29)年の加入者範囲の拡大もあり、2023(令和5)年7月には300万人を超えました。

企業年金連合会の調査によると、「iDeCo」の20歳代加入者は約9万人です。

この加入者数は2016(平成28)年と比較すると12倍の増加となり、非常に増えていることがわかります。

このような増加の理由は、2019年6月に金融庁が報告した「老後資金2,000万円問題」や同年に国立社会保障・人口問題研究所が公表した「生涯未婚率の上昇(2035年は男性約29%、女性約19%が生涯未婚になるとの推計)」等が話題となり、将来の老後設計に不安を抱いた若者が多くなったことが挙げられます。

社会保障に関する意識調査

ここに興味深いデータがあります。

厚生労働省は2024年8月に「2022年社会保障に関する意識調査~社会保障における公的・私的サービス」の調査結果を発表しました。

本調査で「老後の所得補償について」の調査をみますと、全体で29.5%が「iDeCo」等の個人年金に加入しており、69.5%が加入していないとの結果が出ています。

個人年金に加入している理由としては、

・「公的年金だけでは、生活に不安があるから」(62.8%)

・「公的年金制度の将来に不安があるから」(53.5%)

・「公的年金で基本的な部分はまかなえると思うが、よりよい生活がしたいから」(16.5%)

となっています。

一方、加入していない理由は、

・「保険料が払えないから」(50.4%)

・「公的年金制度に満足(信用)しているから」(21.0%)

・「将来のことは分からず、今のほうが大事だと思っているから」(18.7%)

となっています。

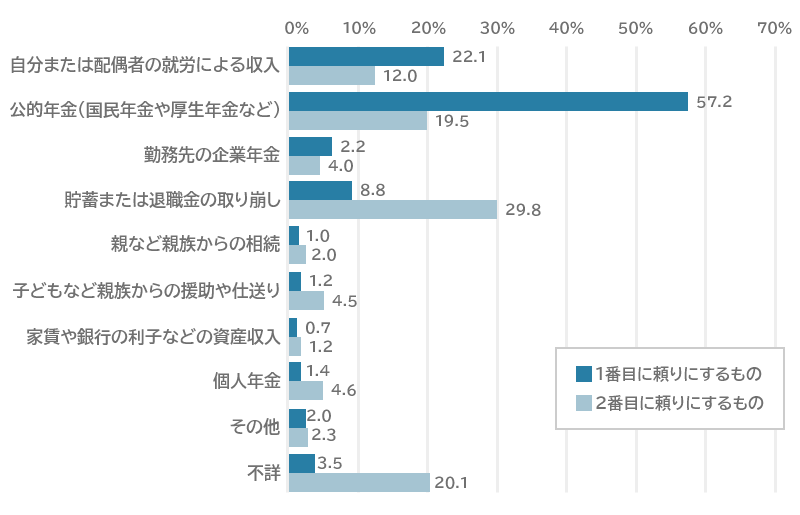

※「老後の生計を支える手段は?」

上記に加え、もう一つ老後の生計を支える手段についての調査結果があります。

公的年金制度には不安を抱いていても、公的年金を主たる手段として考えていることが窺えます。

※上記は厚生労働省「令和4年社会保障に関する意識調査報告書~社会保障における公的・私的サービス~」より一部抜粋

https://www.mhlw.go.jp/content/12605000/r04hou.pdf

国はどう考えているのか?

それでは、国はどのように考えているのでしょうか。

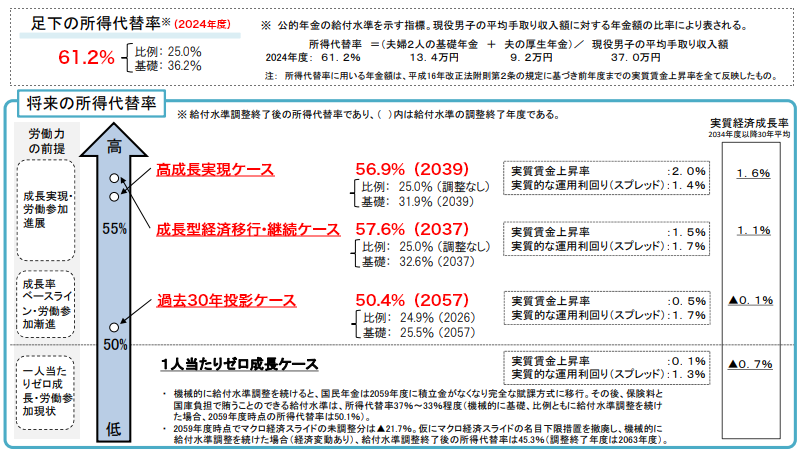

年金制度の仕組みの中で「財政検証」というものがあります。

「財政検証」は2004年の年金制度改正で法律に規定された仕組みで、いわば「年金制度の定期健康診断」の位置づけです。

2024年3月に公表された「財政検証」では、高齢者や女性の就労人口の増加や年金の積立金の運用が好調であったことにより、「所得代替率」は50%以上確保できると試算されました。「所得代替率」は、法律で規定されており、現役男子の平均手取り収入額に対する年金額の比率により表され、「モデル年金」と呼ばれています。

今回の財政検証では「モデル年金」として3つのケースが示され、その内容は下記のとおりです。

将来の「所得代替率」

| ケース名 | 所得代替率 | |

|---|---|---|

| 1 | 成長型経済移行・継続ケース | 57.6% |

| 2 | 高成長実現ケース | 56.9% |

| 3 | 過去30年投影ケース | 50.4% |

国は、年金制度の大幅な見直しをするにあたり、「所得代替率」50%を指標としています。また、今回の財政検証では50%を超えているため、安心できる制度であるとしています。

しかしながら、2024年度の「所得代替率」は61.2%ですから、これは今後、年金額が減る可能性を表しています。この一連の動きこそが、前述の調査結果にある「公的年金だけでは、生活に不安があるから」につながってくるのです。

最終的な所得代替率の見通し

※上記は厚生労働省「令和6(2024)年財政検証結果の概要」より一部抜粋

https://www.mhlw.go.jp/content/001270476.pdf

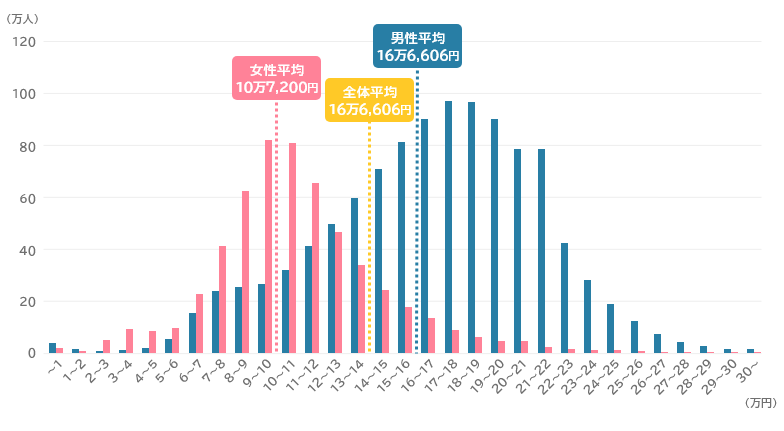

厚生年金保険・国民年金事業の概況

【厚生労働省】

※厚生労働省年金局「令和5年度厚生年金保険・国民年金事業の概況」より作成

https://www.mhlw.go.jp/content/001359541.pdf

「iDeCo」は20代で始めた方が良い?

「iDeCo」は早いうちに始めた方が良いとよく言われています。

その理由は、ズバリ「運用期間が長くなるから」です。

運用期間が長いということは、後述する「複利」の効果を最大限に利用できることを意味しています。

では、長期投資の優位性を検証するため、時間の経過と運用の成果にはどのような相関関係があるか見てみましょう。

耳にする機会は少ないと思いますが「年金終価」について触れます。

「年金終価」とは年利A%の複利運用で、毎年一定額をB年間積み立てたときのB年後の元利合計金額を言います。

つまり、「年金終価」は老後生活資金を準備するために、毎年いくらを何パーセントで複利運用すれば、目標額に到達するかを考える際の指標のようなものです。また、将来、必要な教育資金等の支出やマイホームの取得を準備しようと考える際にも活用できます。

以下が、毎年12万円(月1万円)を積み立てた場合の年金終価表です。

毎年4%の複利運用を想定しています。

《経過年数別積立額一覧》

| 経過年数 | 積立額 | 経過年数 | 積立額 | 経過年数 | 積立額 | 経過年数 | 積立額 |

|---|---|---|---|---|---|---|---|

| 1 | 120,000 | 11 | 1,618,362 | 21 | 3,836,304 | 31 | 7,119,400 |

| 2 | 244,800 | 12 | 1,803,097 | 22 | 4,109,756 | 32 | 7,524,176 |

| 3 | 374,592 | 13 | 1,995,221 | 23 | 4,394,147 | 33 | 7,945,143 |

| 4 | 509,576 | 14 | 2,195,029 | 24 | 4,689,912 | 34 | 8,382,949 |

| 5 | 649,959 | 15 | 2,402,831 | 25 | 4,997,509 | 35 | 8,838,267 |

| 6 | 795,957 | 16 | 2,618,944 | 26 | 5,317,409 | 36 | 9,311,798 |

| 7 | 947,795 | 17 | 2,843,701 | 27 | 5,650,106 | 37 | 9,804,270 |

| 8 | 1,105,717 | 18 | 3,077,450 | 28 | 5,996,110 | 38 | 10,316,444 |

| 9 | 1,269,935 | 19 | 3,320,548 | 29 | 6,355,954 | 39 | 10,849,098 |

| 10 | 1,440,733 | 20 | 3,573,369 | 30 | 6,730,193 | 40 | 11,403,062 |

※年金終価という言葉は耳慣れないかと思いますので、単純に「積立額」としています。

それでは、経過年数「10年」・「20年」・「30年」を表から切り取って、見てみましょう。

| 経過年数 | 積立額(A) | 元本(B) | 運用益(A-B) |

|---|---|---|---|

| 10年 | 1,440,733円 | 1,200,000円 | 240,733円 |

| 20年 | 3,573,369円 | 2,400,000円 | 1,173,369円 |

| 30年 | 6,730,193円 | 3,600,000円 | 3,130,193円 |

「10年」の元本120万円に対し、運用によって得られた利益(運用益)は約24万円です。

また、「30年」の場合、元本360万円に対して運用益は約310万円となります。運用益を比較すると運用期間3倍で利益は約13倍になる計算です。(運用期間2倍でも利益は約5倍です。)

運用期間が30年あれば毎月無理のない金額で、まとまった積立額になることがわかるかと思います。

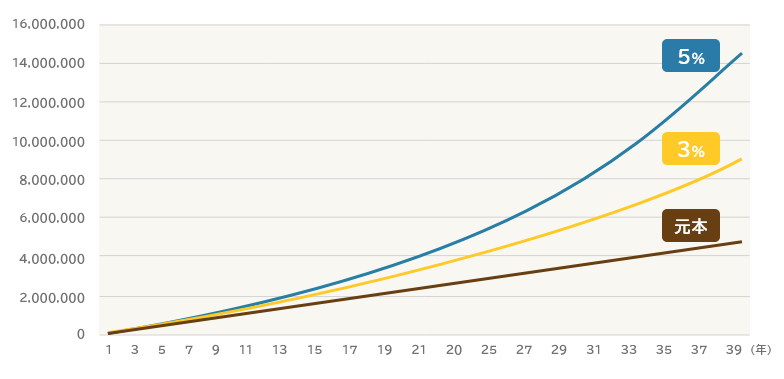

複利効果を最大限に活用できる

なぜ、前述のような差が出たのでしょう。

それは、短期投資に比べて、長期投資は「複利効果」を最大限に活かすことが可能だからです。

「複利」とは、金利(利息)の計算方法の一つで、一定期間毎に利息を元本に組み入れ、その元本に対して利息が計算されるものをいいます。

「iDeCo」はもちろんのこと、多くの積立型の運用商品は「複利」運用となっています。

これに対して「単利」とは、当初の元本に対してのみ、利息が計算されるものをいいます。

「複利」は利息を元本に組み入れるため、期間が長くなればなるほど、利息が利息を生んで増えていくというメリットを最大限に活用できます。

それでは、計算式を見てみましょう。

毎年10,000円を5%の利回りで積立てた場合| 1年目 | 10,000 |

|---|---|

| 2年目 | (10,000+10,000×0.05)+新規積立て10,000円=20,500 |

| 3年目 | (20,500+20,500×0.05)+新規積立て10,000円=31,525 |

| 4年目 | (31,525+31,525×0.05)+新規積立て10,000円=43,101 |

年数が経過するにつれ、利息が利息を生んでいく過程がおわかりいただけたかと思います。

下記は、毎年12万円(月1万円)積立てた場合の複利効果です。

図のとおり運用期間が長くなるほど、積立額が多くなっていきます。

複利運用以外のメリットは?

長期投資のメリット以外で挙げられるのが「リスク分散」です。

リスク分散のひとつがドルコスト平均法(※)で、いわば時間の分散です。ドルコスト平均法とは、金融商品を購入する場合、一度に購入せず、資金を分割して均等額ずつ定期的に継続して積立投資をする方法になります。

また、「iDeCo」では、掛金・運用益・受取時の税制上のメリットがあります。

掛金は全額、所得控除の対象です。また、運用益は非課税(税金がかかりません)であり、60歳を超えて「iDeCo」を受取る際には、一定の金額まで税金の負担が軽減されます。

特に、掛金の所得控除は「iDeCo」の大きなメリットです。

例えばですが、前述のとおり毎年12万円(月1万円)を40年間積み立てたとすると480万円(12万円×40年)になります。

所得税率10%、住民税率10%とした場合、480万円×20%=96万円が減税となります。

確定申告等の手続きもあり、「40年間で96万円?」と思われる方もいらっしゃるかと思いますが、それでも積み重なれば大きな金額です。

ぜひ、検討してみてください。

(※)「ドルコスト平均法」の詳しい内容は、下記ページをご参照ください。

新NISAにおける投資のステップ ~投資を始める前に~

20代から30代前半の決断が将来を左右する

社会に出て間もない20代の方、子育てやマイホーム、教育にお金がかかる30代の方は将来のことより今が大切でしょう。

ただ無理せず、コツコツと長い期間でお金を増やすことができるのは、20代~30代前半までかと思います。

40代になっても住宅ローンは残るでしょうし、教育資金が必要なことに変わりはありません。皆さんの決断次第で、長期投資によって、将来まとまったお金を手にすることが可能です。

「iDeCo」の掛金は、限度額もあり少額でも始めることができます。

身近な資金運用の制度だと考え、将来のことを見据え、今からでも初めてみてはいかがでしょうか。

執筆者プロフィール

-

社会保険労務士

原田 英太郎(はらだ えいたろう)

大手生命保険会社勤務を経て2019年社会保険労務士資格を取得。翌年、事務所開業と同時に人材育成会社・(有)グッドフォーチューンの運営にあたる。現在、労務問題を中心としたコンサルティング活動に従事。仁と義を尊ぶ。