障がい年金を受給している65歳の妻がいます。夫が死亡し、遺族年金を受給できるようになったとのことですが、いままで受給していた障がい年金に加え、さらに遺族年金が受給できるのですか、というご相談です。

障がい年金と遺族年金を併給できる組み合わせはありましたでしょうか?

また、障がい年金を受給中とのことですが、65歳になっているのに老齢基礎年金や老齢厚生年金は、なぜ、受給していないのでしょうか?

じっくり伺っていかないことには、なかなか即答できません。

今月は、複数の年金が受給できるようになった人の、年金の選択、併給、障がい・遺族・老齢年金の組み合わせについて、考えていきます。

年金相談の窓口で、このような事例があったときは、説明をするのが本当にたいへんだと思います。

障がい年金を受給中に、夫が死亡!

残された妻は、どんな年金が受給できるのか?

(1)障がい基礎年金と障がい厚生年金を受給中、60歳になり、「障がい者特例」の選択は?

A子さんは、昭和27年11月15日生まれで、平成30年4月1日現在、65歳です。

現在、障がい基礎年金(障がい等級2級)と障がい厚生年金(障がい等級2級)を受給しているとのことですが、平成30年4月3日に、同じ65歳の夫(昭和27年9月15日生まれ)が死亡しました。

夫が死亡したので、A子さんは、どんな年金が受給できるのか、という相談です。

まず、A子さんの年金加入歴と受給できる年金を【図表1】にまとめてみましたので、ご覧ください。

これらのデータを前提に考えていきたいと思います。

【図表1】障がい年金を受給中に、夫が死亡したA子さんの場合

【相談者A子さんの場合】

■A子さんの生年月日:

昭和27年11月15日生まれ(平成30年4月1日現在、65歳)

■A子さんの年金加入歴(加入イメージ図):

大学卒業後、会社に勤務し、在職中に結婚。

在職中(厚生年金保険の被保険者期間中)に初診日がある私傷病で、体調不良・勤務困難となり、会社を退職する(22年間勤務)。<障がい等級2級に該当>

その後は、障がい年金(年額180万円未満)を受給しながら、60歳まで専業主婦(夫の被扶養配偶者:国民年金の第3号被保険者)となる。

A子さんの年金額(受給できる年金額)

①老齢基礎年金:779,300円×451月/480月=732,217円

②障がい基礎年金(障がい等級2級):779,300円

| ③老齢厚生年金(報酬比例部分): | 250,000円×7.125/1000×264月 |

| =470,250円 |

| ④老齢厚生年金(経過的差額加算): | 1,625円×264月-779,300円×264月/480 |

| 月×264月/480月 | |

| =429,000円-428,615円 | |

| =385円 |

⑥障がい厚生年金(障がい等級2級):

250,000円×7.125/1000×264月×300月/264月=534,375円

(年金額については、平成30年度の年金額で、本来水準で算定した。)

(事例および設定した数字は、すべてフィクションである。)

(*)筆者は、経過的加算のことを経過的差額加算と表記している。共済組合の年金について、論ずることが多く、経過的職域加算額などとの誤用を避けるためである。

A子さんは障がい年金(障がい等級2級)を受給中、国民年金の第3号被保険者になれるのか?

A子さんは【図表1】の年金加入歴に記されているように、在職中(厚生年金保険の被保険者期間中)に初診日がある私傷病で、勤務を続けることが困難となるくらい、体調が思わしくなく、22年間勤務をした会社を退職しました。

その後、障がい年金を請求し、障がい等級2級に該当し、障がい基礎年金と障がい厚生年金(両方合わせても年額180万円未満)を受給しながら、60歳まで専業主婦(夫の被扶養配偶者:国民年金の第3号被保険者)をしていました(夫は61歳まで会社に勤務し、厚生年金保険の被保険者となっている)。

A子さんは障がい年金を受給していますが、180万円未満であり、夫に生計維持をされ、その夫は会社に勤務し、厚生年金保険の被保険者で、A子さんは被扶養配偶者の要件を満たしていますので、国民年金の第3号被保険者に該当します。

障がい等級2級に該当し、障がい基礎年金を受給しているのであれば、法定免除に該当するのではないかと思うかもしれませんが、法定免除に該当するのは、国民年金の第1号被保険者です。

国民年金法第7条において、第1号被保険者とは、「日本国内に住所を有する20歳以上60歳未満の者であつて、第2号および第3号のいずれにも該当しないもの」と規定されています。

A子さんは国民年金の第3号被保険者に該当していますので、第1号被保険者には該当しません。したがって、法定免除には該当しないということになります。

65歳前は、原則として、「一人一年金」、A子さんは障がい者特例(特別支給の老齢厚生年金)でなく、障がい年金を選択!

65歳前は、「一人一年金」が原則となっています。

A子さんの事例に即して、「一人一年金」の原則のもとで、複数の年金の受給権が発生したときに、どの年金を選択するのかを考えていきます。

A子さんはすでに障がい基礎年金と障がい厚生年金を受給しています。【図表1】に記されているように、A子さんは昭和27年11月15日生まれですので、平成24年11月14日に60歳となります。

ということは、A子さんは60歳から特別支給の老齢厚生年金の受給権が発生し、64歳からは定額部分も支給開始になります。

また、A子さんは、障がい等級2級に該当していますので、60歳から「障がい者特例」を請求することができます。

「障がい者特例」というのは、障がい等級3級以上に該当している特別支給の老齢厚生年金の受給権者で、厚生年金保険の資格を喪失している者は、請求をすれば、報酬比例部分の受給開始年齢から、定額部分も受給できるものです。つまり、A子さんの場合、60歳から特別支給の老齢厚生年金の報酬比例部分だけでなく、定額部分も受給することができるということになります。障がい年金のように、非課税収入ではなく、課税収入になります。

「障がい者特例」という呼称から、障がい年金と思われている一般の人もいらっしゃいますが、障がい年金ではありません。65歳前に支給される、特別支給の老齢厚生年金になります。

したがって、A子さんは、65歳前は、「一人一年金」という原則のもとで、『障がい年金』を選択するのか、『特別支給の老齢厚生年金』(「障がい者特例」のこと)を選択するのか、どちらかひとつを選ばなければいけなかったということになります。

なお、同一事由による障がい基礎年金と障がい厚生年金は、ワンセットでひとつの年金ととらえています。つまり、『障がい年金』を選択するということは、障がい基礎年金と障がい厚生年金を受給するということを意味します。

受給権発生時ではありませんが、便宜上、平成30年度の年金額から『障がい年金』か『特別支給の老齢厚生年金』(「障がい者特例」のこと)かを考えていきます。【図表2】をご覧ください。

【図表2】A子さんの場合における

『障がい年金』と『特別支給の老齢厚生年金』の年金額の比較

◆障がい年金

= 障がい基礎年金+障がい厚生年金

=779,300円+534,375円=1,313,675円

◆特別支給の老齢厚生年金(「障がい者特例」)

=定額部分+報酬比例部分

=429,000円+470,250円=899,250円

障がい年金1,313,675円>特別支給の老齢厚生年金899,250円

いずれかひとつを選択するということなので、

年金額が多く、非課税収入でもある、

障がい年金を選択・受給。

(*年金額の算定にあたっては、【図表1】のデータを使用。便宜上、平成30年度の年金額で算定した。A子さんの受給権が発生した60歳当時の年金額ではありません。)

(2)障がい年金を受給中、65歳からの年金の選択肢は?

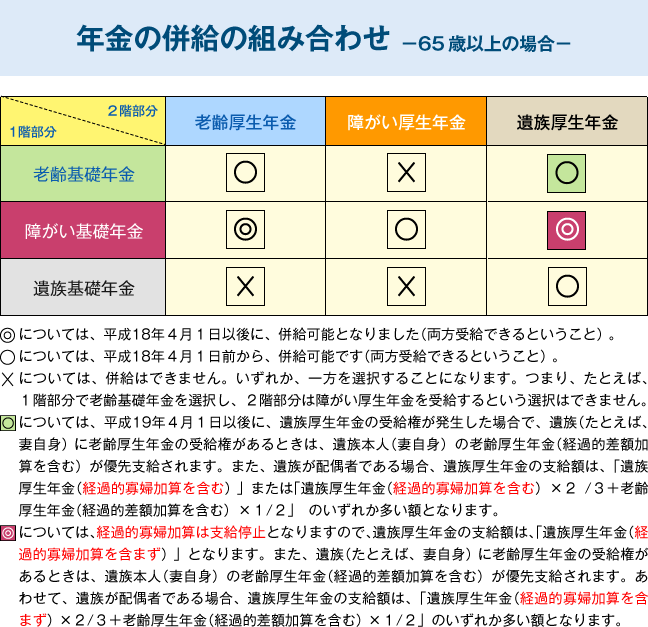

A子さんの事例を踏まえ、65歳からの年金受給の選択肢を考えるため、【図表3】を作成しました。ご覧ください。

【図表3】65歳からの年金受給の選択肢-年金併給の組み合わせ-

65歳からの年金の受給を考えるとき、1階部分から「老齢」「障がい」「遺族」のどれか1つを選択します。「老齢基礎年金」と「障がい基礎年金」を同時に受給するという選択はできません。ひとつ、チョイスします。

2階部分についても同様で、「老齢」「障がい」「遺族」のどれか1つを選択します。

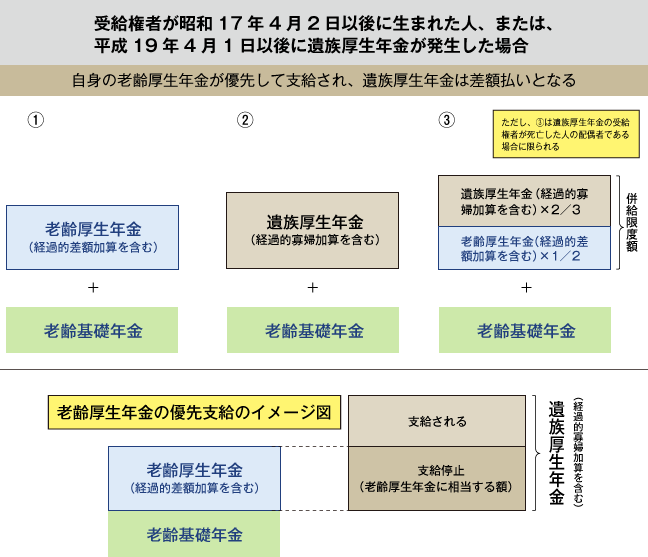

遺族厚生年金における老齢厚生年金の優先支給と【併給限度額】について

ただし、平成19年4月1日以後に遺族厚生年金の受給権が発生した人については、ご自身の「老齢厚生年金」の受給権がある場合、ご自身の「老齢厚生年金」が優先支給されます。また、平成19年4月1日前に遺族厚生年金の受給権が発生していた人でも、昭和17年4月2日以後生まれの人(平成19年4月1日以後に65歳になる人)は、やはりご自身の「老齢厚生年金」が優先支給となります。

あわせて、遺族が配偶者(たとえば、妻)で、1階部分を老齢基礎年金を選択した場合、遺族厚生年金の支給額は、「遺族厚生年金(経過的寡婦加算を含む)」または「遺族厚生年金(経過的寡婦加算を含む)×2/3+老齢厚生年金(経過的差額加算を含む)×1/2」のいずれか多い額となります。

一般的には丈比べと記述されている事項です。

本稿では、「遺族厚生年金(経過的寡婦加算を含む)×2/3+老齢厚生年金(経過的差額加算を含む)×1/2」を、【併給限度額】と表記します。「遺族厚生年金(経過的寡婦加算を含む)」よりも【併給限度額】の年金額が多い場合、【併給限度額】の範囲内で、妻自身の老齢厚生年金が優先支給されるからです。

算式で表記すると、<【併給限度額】−妻自身の老齢厚生年金>が遺族厚生年金として支給されます。

少し複雑な内容になりますが、遺族が配偶者(たとえば、妻)で、障がい基礎年金を選択した場合、【併給限度額】の算定式の遺族厚生年金の<内訳>が、老齢基礎年金を選択したときと異なります。

障がい基礎年金を選択した場合、経過的寡婦加算は支給停止となりますので、遺族厚生年金の支給額は、「遺族厚生年金(経過的寡婦加算を含まない)」または「遺族厚生年金(経過的寡婦加算を含まない)×2/3+老齢厚生年金(経過的差額加算を含む)×1/2」のいずれか多い額となります。

障がい基礎年金を選択した場合、前述したとおり、経過的寡婦加算は支給停止となり、遺族厚生年金の支給額は、経過的寡婦加算を含まない「遺族厚生年金(基本年金額:夫の報酬比例部分の3/4)」となるからです<厚生年金保険法附則(昭和60年)第73条>。

(基本年金額・経過的寡婦加算の詳細については、2018年3月号【年金講座】の【図表3】老齢厚生年金と遺族年金のイメージ図等を参照ください)

遺族厚生年金の【併給限度額】の考え方については、前述と同様となります。つまり、「遺族厚生年金(経過的寡婦加算を含まない)」よりも【併給限度額】の年金額が多い場合、【併給限度額】の範囲内で、妻自身の老齢厚生年金が優先支給され、

<【併給限度額】

言葉だけでの説明では、わかりにくい箇所もありますので、【図表4】で、遺族厚生年金における【併給限度額】と老齢厚生年金の優先支給のイメージ図を作成しましたので、イメージ図を見ながら、お読みいただけるとわかりやすいと思います。

【図表4】遺族厚生年金における【併給限度額】と

老齢厚生年金の優先支給について

1階部分と2階部分の組み合わせ

65歳からの年金受給の選択肢については、前述したように、1階部分から「老齢」「障がい」「遺族」のどれか1つを選択し、2階部分についても同様に、「老齢」「障がい」「遺族」のどれか1つを選択します。

1階部分の選択と2階部分の選択の組み合わせで、併給可能(1階部分と2階部分が両方受給できるということ)かどうかを整理したのが【図表3】です。「○」「◎」は併給可能な選択肢ということになります。

一方、「×」

については、併給はできません。つまり、1階部分と2階部分の両方を受給するということはできません。1階部分か2階部分か、いずれか、一方を選択することになります。たとえば、1階部分で老齢基礎年金を選択し、2階部分は障がい厚生年金を受給するという選択はできません。

なお、年金の併給の組み合わせについては、新法と旧法など複雑で多種考えられますので、【図表3】はA子さんの事例を前提に、A子さんに関係する年金に焦点を当てて、選択の組み合わせを作成していますことを、ご了解ください。

65歳からのA子さんの年金の選択

A子さんは、60歳から65歳までは、すでに述べたように、「一人一年金」という原則のもとで、障がい基礎年金と障がい厚生年金をワンセットで、受給していました。

平成29年11月14日に65歳になり、あらためて、年金の選択を考えることになります。

1階部分と2階部分を組み合わせて、年金を選択し、受給することになります。

ここでは便宜上、【図表1】の平成30年度の年金額をもとに(65歳時ではないが)、年金を選択しています。

【図表5】A子さんの場合における65歳からの年金の選択

◆1階部分:障がい基礎年金

779,300円(老齢基礎年金よりも金額が多い)

◆2階部分:障がい厚生年金

534,375円(老齢厚生年金よりも金額が多い)

1階部分+2階部分=1,313,675円

この組み合わせが、併給できる一番多い年金額となる。また、非課税収入でもあるので、この組み合わせを選択する。

(*年金額の算定にあたっては、【図表1】のデータを使用。便宜上、平成30年度の年金額で算定した。A子さんの受給権が発生した65歳当時の年金額ではありません。)

A子さんの場合、65歳時からの年金の選択は、60歳から65歳前までの年金の選択と変わりませんでした。

こんなときに、老齢厚生年金を受給していた夫が死亡しました。

障がい基礎年金と障がい厚生年金を受給していたA子さんの年金の受給は、どうなるのでしょうか?

(3)夫が老齢厚生年金を受給中に死亡、妻に支給される遺族年金は?

A子さんの夫が受給していた公的年金は、老齢厚生年金と老齢基礎年金だけでした(会社員として勤務した444月)。

夫(昭和27年9月15日生まれ)が死亡したのは、平成30年4月3日で、A子さんと同じ65歳でした。

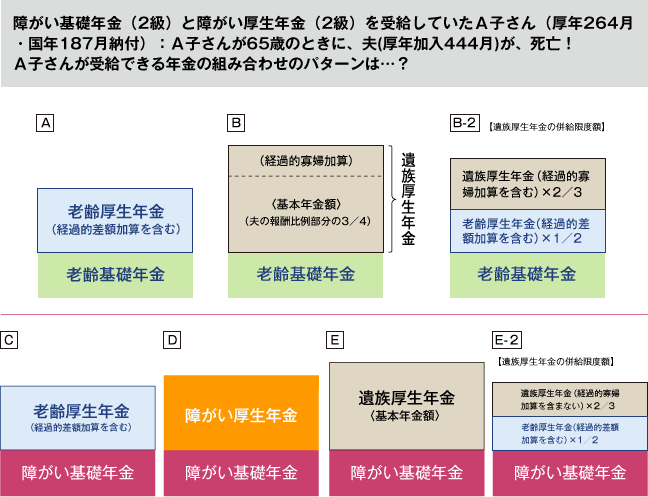

障がい基礎年金と障がい厚生年金を受給しているA子さんの年金の選択を考えるため、1階部分と2階部分の年金の組み合わせについては、【図表3】「65歳からの年金受給の選択肢-年金併給の組み合わせ-」を踏まえると、AからEの5つの組み合わせが考えられます(【図表6】参照ください)。

【図表6】A子さんの選択可能な年金の組み合わせ

これを踏まえ、年金額を比較するうえでの必要なデータを【図表7】に整理しましたので、ご覧ください。なお、【図表1】に示したようにA子さんには厚生年金の被保険者期間期間(264月)と国民年金の保険料納付済期間が187月あります。

【図表7】障がい年金を受給中に、夫が死亡したA子さんの

年金の選択肢を考えるのに必要なデータ(一部再掲)

■A子さんの生年月日:

昭和27年11月15日生まれ(平成30年4月1日現在、65歳)

■A子さんの年金額(受給できる年金額):

①老齢基礎年金:779,300円×451月/480月=732,217円

②障がい基礎年金(障がい等級2級):779,300円

| ③老齢厚生年金(報酬比例部分): | 250,000円×7.125/1000×264月 |

| =470,250円 |

| ④老齢厚生年金(経過的差額加算): | 1,625円×264月-779,300円×264月/480月 |

| =429,000円-428,615円=385円 |

⑤老齢厚生年金(報酬比例部分+経過的差額加算)=470,635円

⑥障がい厚生年金(障がい等級2級):

250,000円×7.125/1000×264月×300月/264月=534,375円

■A子さんの夫が死亡(死亡日:平成30年4月3日):

・A子さんの夫の生年月日:昭和27年9月15日生まれ

・亡夫の老齢厚生年金(報酬比例部分):1,000,000円

<厚生年金保険の被保険者期間444月>

⑦A子さんの遺族厚生年金(基本年金額):

1,000,000円×3/4=750,000円

⑧A子さんの遺族厚生年金(経過的寡婦加算): 77,955円

⑨A子さんの遺族厚生年金(⑦+⑧): 827,955円

⑩老齢基礎年金を選択した場合のA子さんの遺族厚生年金【併給限度額】

(併給限度額(注1)とは、 ⑤×1/2+⑨×2/3):

470,635円×1/2+827,955円×2/3=787,288円

老齢基礎年金と組み合わせたA子さんの遺族厚生年金の場合、

⑨>⑩なので、遺族厚生年金の額は、⑨827,955円となります。

(注1)65歳以上の配偶者が受給できる遺族厚生年金の額は、「遺族厚生年金」と「老齢厚生年金×1/2+遺族厚生年金×2/3」を比較し、いずれか多い金額となります。

本稿では「老齢厚生年金×1/2+遺族厚生年金×2/3」で得られた金額を、すでに述べたように、【併給限度額】と表記します。

なお、老齢基礎年金を選択した場合の遺族厚生年金は経過的寡婦加算を含みますが、障がい基礎年金選択した場合の遺族厚生年金については、経過的寡婦加算は支給停止となりますので、経過的寡婦加算は含みません。

障がい基礎年金を選択した場合の遺族厚生年金についても、【併給限度額】の算定は、経過的寡婦加算を含まないで、同様に取り扱われます。

⑪障がい基礎年金を選択した場合のA子さんの遺族厚生年金【併給限度額】

(併給限度額(注1) とは、⑤×1/2+⑦×2/3):

470,635円×1/2+750,000円×2/3=735,318円

障がい基礎年金と組み合わせたA子さんの遺族厚生年金の場合、

⑦>⑪なので、遺族厚生年金の額は、⑦750,000円となります。

◆65歳以後の組み合わせと選択(A子さんの場合)

![]() 老齢基礎年金+老齢厚生年金

老齢基礎年金+老齢厚生年金

![]() 老齢基礎年金+遺族厚生年金(経過的寡婦加算を含む)(注2)

老齢基礎年金+遺族厚生年金(経過的寡婦加算を含む)(注2)

![]() 障がい基礎年金+老齢厚生年金

障がい基礎年金+老齢厚生年金

![]() 障がい基礎年金+障がい厚生年金

障がい基礎年金+障がい厚生年金

![]() 障がい基礎年金+遺族厚生年金(経過的寡婦加算を含まない)(注2)

障がい基礎年金+遺族厚生年金(経過的寡婦加算を含まない)(注2)

((注2):ただし、遺族厚生年金については、老齢厚生年金が優先支給される)

◆年金額を当てはめる(遺族厚生年金は老齢厚生年金を優先支給する)

![]() 老齢基礎年金+老齢厚生年金=

老齢基礎年金+老齢厚生年金=

①老齢基礎年金732,217円+⑤老齢厚生年金(報酬比例部分+経過的差

額加算)470,635円=1,202,852円

![]() 老齢基礎年金+遺族厚生年金(経過的寡婦加算を含む)=

老齢基礎年金+遺族厚生年金(経過的寡婦加算を含む)=

①老齢基礎年金732,217円+⑨遺族厚生年金(経過的寡婦加算を含む)

827,955円=1,560,172円

⇒①老齢基礎年金732,217円+⑤老齢厚生年金470,635円+

「遺族厚生年金」(⑨-⑤)357,320円=1,560,172円

![]() 障がい基礎年金+老齢厚生年金=

障がい基礎年金+老齢厚生年金=

②障がい基礎年金779,300円+⑤老齢厚生年金

(報酬比例部分+経過的差額加算)470,635円=1,249,935円

![]() 障がい基礎年金+障がい厚生年金=

障がい基礎年金+障がい厚生年金=

②障がい基礎年金779,300円+⑥障がい厚生年金534,375円

=1,313,675円

![]() 障がい基礎年金+遺族厚生年金(経過的寡婦加算を含まない)=

障がい基礎年金+遺族厚生年金(経過的寡婦加算を含まない)=

②障がい基礎年金779,300円+⑦遺族厚生年金(基本年金額のみ、

経過的寡婦加算を含まない)750,000円=1,529,300円

⇒②障がい基礎年金779,300円+⑤老齢厚生年金470,635円+

「遺族厚生年金」(⑦-⑤)279,365円=1,529,300円

A子さんの受給できる

一番金額の多い年金額の組み合わせは…?

A子さんの受給できる年金の組み合わせについて、金額の多い順に並べ替えてみました。【図表8】をご覧ください。

【図表8】A子さんの受給できる年金額(金額の多い順)

年金額を多い金額から並び替え、老齢厚生年金を優先支給すると、次のようになります。

![]() 老齢基礎年金+遺族厚生年金(経過的寡婦加算を含む)=

老齢基礎年金+遺族厚生年金(経過的寡婦加算を含む)=

①老齢基礎年金732,217円+⑤老齢厚生年金470,635円+

「遺族厚生年金」(⑨-⑤)357,320円=1,560,172円

![]() 障がい基礎年金+遺族厚生年金(経過的寡婦加算を含まない)=

障がい基礎年金+遺族厚生年金(経過的寡婦加算を含まない)=

②障がい基礎年金779,300円+⑤老齢厚生年金470,635円+

「遺族厚生年金」(⑦-⑤)279,365円=1,529,300円

![]() 障がい基礎年金+障がい厚生年金=

障がい基礎年金+障がい厚生年金=

②障がい基礎年金779,300円+⑥障がい厚生年金534,375円

=1,313,675円

![]() 障がい基礎年金+老齢厚生年金=

障がい基礎年金+老齢厚生年金=

②障がい基礎年金779,300円+⑤老齢厚生年金470,635円

=1,249,935円

![]() 老齢基礎年金+老齢厚生年金=

老齢基礎年金+老齢厚生年金=

①老齢基礎年金732,217円+⑤老齢厚生年金470,635円

=1,202,852円

課税収入か非課税収入か?

一方で、年金を選択する場合、注意をしなければいけないのが、その年金が課税収入か非課税収入かということです。

課税収入たる年金を選択すれば、年金の金額によっては税金がかかる場合がありますし、非課税収入であれば、年金額の多寡にかかわらず、所得税や住民税はかかりません。非課税収入が200万円あったとしても、税金はかかりません。

障がい年金(障がい基礎年金・障がい厚生年金・障がい共済年金)や遺族年金(遺族基礎年金・遺族厚生年金・遺族共済年金)は非課税収入ですが、老齢基礎年金・老齢厚生年金・退職共済年金は課税収入です。老齢基礎年金や老齢厚生年金などについては、公的年金等控除額が120万円(65歳以上の場合。65歳未満は70万円)ありますので、120万円までの老齢基礎年金と老齢厚生年金であれば、年金所得(雑所得という)は0円(ゼロ円)となります。

また、所得税の基礎控除は38万円、住民税の非課税限度額は35万円(*)ですので、老齢基礎年金や老齢厚生年金など課税収入たる公的年金の収入合計額が155万円以下(65歳以上で他に所得がない場合)であれば、所得税はもとより、住民税も税金がかかりません(生活保護の級地区分が1級地で、条例で非課税限度額の所得が35万円と定められている自治体の場合。2級地は155万円が151万5千円、3級地は155万円が148万円となる。詳細は(*)を参照してください)。

(*)住民税の非課税限度額は、生活保護基準の級地区分を踏まえ、各自治体の条例で定められる。なお、「35万円」については1級地であり、2級地は 「31.5万円」、3級地は「28万円」となっている。すべての自治体が「35万円」というわけではないので、注意されたい。詳細については、拙稿2017年10月号<『繰下げ受給と負担増』の【図表5】Y市における住民税(県民税および市民税)の非課税限度額(均等割)の判定>を参照してください。

住民税の非課税世帯というのは、日本の社会保障制度では、低所得世帯に位置づけられていますので、低所得世帯の人に対しては、自治体からさまざまな福祉制度上の独自の給付が行われている場合があります。

医療費の自己負担についても、非課税世帯かどうかで、その限度額が異なります。

そんなことも考慮しながら、年金の組み合わせを選択するのが、望ましいと思います。年金額の多さだけで選択すると、あとで税金がかかって、課税されたり(もちろん、納税することは大切です)、国民健康保険料(税)や介護保険料の保険料にも影響が出たり、軽減措置の適用が受けられないこともありますので、税金に詳しい税理士の先生や市役所の担当窓口などに相談するといいでしょう。

税金を踏まえたA子さんの年金の選択

実際に、専門の先生のアドバイスをいただくと、次の情報を提供していただきました。

◆A子さんの場合には、所得税では基礎控除38万円のほか、特別障がい者控除40万円と寡婦控除27万円も受けられるため、合計所得金額225万円

(120万円+38万円+40万円+27万円=225万円)まで非課税です。

◆同じく個人住民税では、障がい者、未成年者、寡婦(夫)は、合計所得金額125万円が非課税限度額となっているため、120万円+125万円=245万円までの公的年金収入なら、所得割・均等割ともにゼロです。

以上を踏まえると、A子さんの年金の選択としては、年金額の一番多い、

![]() 老齢基礎年金+遺族厚生年金(経過的寡婦加算を含む)=

老齢基礎年金+遺族厚生年金(経過的寡婦加算を含む)=

①老齢基礎年金732,217円+⑤老齢厚生年金470,635円+

「遺族厚生年金」(⑨-⑤)357,320円=1,560,172円

を、筆者はアドバイスします。

なお、この場合、課税収入は、

<①老齢基礎年金732,217円+⑤老齢厚生年金470,635円=1,202,852円>

となりますので、A子さんに税金はかかからないと認識しています。

念のため、課税収入の多い順で比べると次のようになります。

(1)![]() と

と![]() 課税収入 1,202,852円

課税収入 1,202,852円

(2)![]() と

と![]() 課税収入 470,635円

課税収入 470,635円

(3)![]() 課税収入 0円(ゼロ円)

課税収入 0円(ゼロ円)

本稿を執筆するにあたり、事例の設定や併給調整の関係については、埼玉県社会保険労務士会の西かよ子先生からご指導をいただきました。また、税金部分は、知人で、埼玉県鶴ヶ島市在住の税理士の上田伸夫先生から示唆に富む貴重なアドバイスいただきました。この場を借りて厚く御礼申し上げます。